有句老话叫“钱不是大风刮来的”。但对于国内“风电一哥”金风科技,靠着刮大风赚钱的日子,它已经过了20多年。

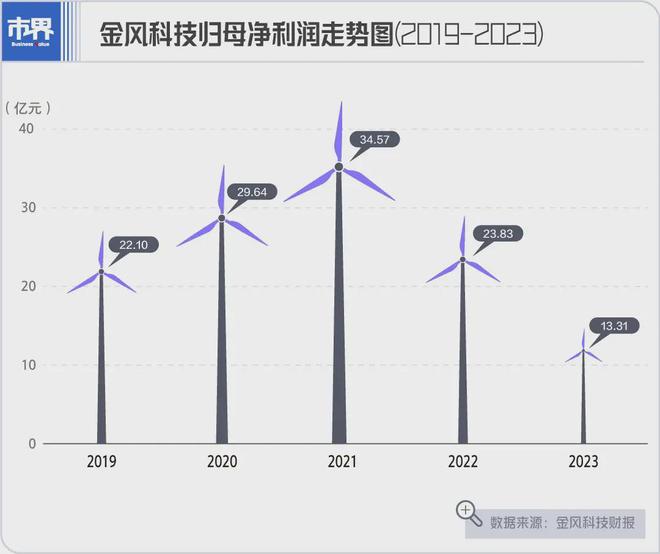

然而,这个钱是越来越难赚了。3月28日,金风科技发布了2023年的财报,去年金风科技归属母公司净利润13.31亿元,同比下降44.16%;归属于上市公司股东的扣除非经常性损益的净利润12.85亿元,同比下降35.32%;净利润率下滑至3.03%,是近5年最低。

作为中国风电整机领域的老大,金风科技如今已连续13年取得国内市场份额第一的成绩。在高度竞争、不断内卷的风电市场,金风科技长期把控着国内1/3左右的风电整机订单。

相比太阳能,风能的优势足够突出,它的建设周期更短、发电效率也更高。然而,和备受瞩目的光伏领域不同,风能所扮演的角色和被重视程度都要低很多,行业想象空间受限了不少。

多家光伏企业市值早就破千亿了,但头顶“风电一哥”光环的金风科技,始终没能跨过千亿门槛,市值从最高接近800亿元已经跌至最新314亿元。

进入2024年,一则有关可再生能源电量“95%消纳红线要放开”的猜测被业内热议,并引发风电板块迎来一轮股价大涨。对此,「市界」联系金风科技投资者关系工作人员,对方表示暂未听说消息。

95%的消纳红线是指光伏和风电的发电利用率不低于95%。而一旦消纳红线能真正放开,风电产业电力系统调整会更灵活,对风电的装机量也会有更大刺激。但在政策“东风”真正刮来之前,金风科技眼前的坎儿还得一个个迈。

十几年前的风电行业流传着这样一句话——在中国,凡是搞风电的人都来过新疆达坂城。那里很早就集合了国内型号最齐全的14个品种风机,被称为“中国风谷”,也是金风科技的大本营。

达坂城里除了“达坂城的姑娘”外,最大的特色就是风。这里的风极其不寻常,当地人戏称“一年刮两次、一次刮半年”。但极端恶劣的大风天气,却被一位搞水电的专家看出了商机。

1985年,原本在新疆水利厅工作的水电专家王文启,对风电产业兴趣极为浓厚,他经常逢人便讲,“新疆呼呼的大风,不搞风电可惜了!”专家的想法很美好,可拿出账本一算,也只能摇头叹息。

更何况,搞风电要有设备。而在当时的中国,一没有现成设备,二没有研发储备。金风科技成立之前,风电机生产的核心技术,还要看外国公司的脸色,它们如果不愿意出售风电机,你也没辙。

两年后,王文启来到北京参加新能源展览会,遇到了一家丹麦公司维斯塔斯,通过牵桥搭线,王文启为新疆达坂城引入了丹麦的风电技术和资金,这就成了金风科技的业务基础。

但这时的风电业务还是得仰他人鼻息。在和国外供应商合作时,王文启要求对方提供尽可能多的图纸和技术支持,以便中国能够自主生产风电设备。这种国产化意识,后来也被王文启的学生——武钢(人名)传承了下去。

1998年,新疆风能与三峡新能源,牵头成立新疆新风科工贸有限公司(以下简称“新风科工贸”),即金风科技的前身。那时,王文启的徒弟——武钢也来到了这家新公司,团队们开始从风机内部结构着手研究,一步一步了解组装技能。

成立1年后,一项600KW风机的研发项目顺利完成,成为中国风电产业中第一台国产风机。新风科工贸也有了底气,在2001年完成了增资及改制后,整体变更为金风科技,武钢则担任董事长。

这只是迈出国产化的第一步。彼时的中国风电市场的头把交椅,还是通用电气、西门子歌美飒、维斯塔斯三大外资轮番坐。金风科技想要在更大市场卷赢,离不开政策的保护。

2005年,国家发改委出台新政,要求风电设备国产化率达到70%以上,不满足要求就不予通过,而彼时的国产化率还不到30%。这么一针强心剂打下去,风电国产装机市场一下就热闹起来了。

几乎所有的风电厂商都开始瞄准一个目标:迅速扩产、迅速卖设备。有人曾算过一笔账,这个时期的中国风电装机量增长速度居全球之首——平均每小时就建造一台风力涡轮机。

明阳智能创始人张传卫曾回忆道,当时的风机厂家都在积极抢食,“那时风电产业的扩张,让人倍感刺激。”其他几个大风电企业如远景能源、华锐风电等,都借此迅速崛起。

金风科技也没放过这轮开疆拓土的机会。2007年,金风科技登陆A股时,实现了业绩连续八年100%增长,成为当时我国最大的风电整机企业,成了第一口吃上A股螃蟹的风电企业。

可风电行业的这轮热度也像一阵风,来得快去得也快。到了2008年,不少曾经风光无限的风电企业,相继出现亏损和裁员,甚至被淘汰出局。幸运的是,金风科技手握的一项关键技术,让它有了活下去的底气。

彼时,武钢带领金风科技押注了一项核心发电技术——直驱永磁。直驱永磁的好处在于,它能使故障率降低20%,但这一技术研发投入高,所以其他忙着扩产的风机厂们很少做,而是主要采用传统的齿轮箱技术路线。

但金风技术选择一路死磕直驱永磁。2011年,武钢带领团队研制出的1.5兆瓦和2.5兆瓦风机,低电压穿越测试通过了认证,风机利用率稳定在98%以上。手握这个技术筹码,金风科技的风电技术产品能够快速落地,并打开市场。

没过两年后,武钢兴奋地拿着这项技术去往美国市场。那一年,金风在美国明尼苏达州的3台1.5MW风机成功实现并网运行。这是金风科技在美国的第一个项目,也是在海外的第一个兆瓦级风机项目。

此后的多年间,金风科技围绕着出海让中国风机走向世界的目标,产品随之更迭到了100多个机型,风机出口到多个国家。

到了2023年,最初在风能领域只是“小兄弟”的金风科技,凭借着全球16.4吉瓦PG电子模拟器 PG电子网站(1吉瓦=1000兆瓦=1000000千瓦)的新装机容量,跻身世界第一;国内15.67吉瓦的风机新装机容量,稳坐国内风电行业老大。

但在扩张最激烈的时期,几乎没有人意识到,国产势力激进的市场策略,也为日后的发展埋下了隐忧。

风电企业的发展前期,极度依赖政策补贴。早在2009年,陆上风电就实施了上网补贴,降低风电用电成本,也间接让企业的回报率来到一个合理水平。金风科技也吃到了这一红利,当年毛利率升到了22.9%。

北京智慧空间科技服务有限公司副总裁马征从事风能发电信息化多年,如今还对云南的补贴力度印象深刻。他对「市界」表示,“补贴力度各地执行不一。像前几年云南的补贴政策,风电上网发电一度电价4毛PG电子模拟器 PG电子网站多,但风电补贴已经到了一度电6毛多,核算下来一度电价是1.1元,这些补贴后来都是直接打给了发电企业。”

然而,风力发电毕竟离不开大风天气,而我国风大的地方在“三北”(西北华北东北),但用电大户却都在东南沿海。这也导致后来的一个解决办法是,在“三北地区”发电,然后用特高压长距离输电。

但由于风力发电的不稳定,消纳能力始终是个难题,这也致使“弃风限电”一度困扰着“三北地区”的风电市场,弃风率居高不下。为了打破这一困境,风电厂商又开始在东南沿海搞风电,当地发电当地用。

因此,十几年来,产业政策的摇摆,让风电行业年装机量的指标三上两下,弃风率起起伏伏,金风科技的毛利率也跟着波动。这期间,对风电的度电补贴也始终停不下来。

然而,靠“用补贴替规模、用规模降成本”的方式,毕竟不是长远之计。2018年下半年,陆上风电上网补贴进入逐步退坡阶段,并宣告于2020年终止,以此来倒逼风电行业,用技术手段降本增效。

“以前有补贴的时候,发电公司做风电设备三五年就能回本。但退补后,投资回报往往要拉长到十年甚至更久,才能等来一个资产回报期。”马征说道。

可这个截止日期生效前,又一次“催肥”了风电装机市场。赶在补贴叫停前,风电行业又走上了一轮“抢装潮”的老路:先是一阵疯狂扩张,紧接着又因产能过剩打起价格战。

各家厂商都忙着尽快拿到招标名额,不是卷风机建设速度,就是卷招标价格。风电装机建设一时搞得如火如荼。2018年下半年至2020年,陆上风电招标量陡然激增,抢装潮愈演愈烈。

激烈竞争下,为了拿到更多运营商的订单,厂商们开始不断压低招标价格。统计数据显示,2020年初至年底,陆上风电(简称陆风)的招标价已从4000元/KW左右降至2400元/KW附近,逼近腰斩。

这次火热的价格战,金风科技也不例外的加入了。2019年,由于低价拿下了大量订单,超过了金风科技的承受力,利润随之出现大幅下滑。2018年末,金风科技风电机组业务的毛利率为19.19%,但到了2019年则进一步缩水至12.30%。

而随着时间的推移,风机价格开始持续下降。眼看着形势不利,2021年金风科技将毛利率目标上调到18%,并扬言不再参与价格肉搏。

因此,在后来的这一轮海上风电的抢装潮中,金风科技便没有继续参与价格竞争。但这也导致,金风科技下滑的市场份额,开始被其他采取更激进策略的对手蚕食。

远景能源、明阳智能、三一重能等后来者来势凶猛,希望通过价格竞争,抢占更多市场份额,金风科技越来越感受到了这些“后浪”的凶猛。

根据彭博新能源财经统计,2023年,金风科技风电新增吊装容量依旧维持行业第一,但其市场份额已经从2022年的23%降至20%,而远景能源则从17%提升至19%,前两名市场份额占比差距已逐步缩小。

如今,风电装机所得的利润持续步入低位,金风科技的利润空间也被不断压缩。2023年财报显示,金风科技净利率只有3.02%,为近10年新低。

面对竞争下的微利空间,金风科技总工程师翟恩地曾公开表示,一些上游发电的央企采取最低价招标,不利于行业发展,“风机降成本肯定是趋势,但需要有个过程。”

马征对于行业多年来的内卷并不奇怪,“ 这么多年是一直都在卷,都习惯了。风机厂商一个劲儿的把风电招标采购价格往下压,从2020年的3500元/kw左右,至2023年已经跌破1000元/kW。但另一方面讲,这也同步促进了电价的下降,现在风电价格基本和煤电持平在2毛左右,有些地方甚至比煤电还低”。

然而,风电厂商的降成本之路却并不容易。某央企旗下电力规划设计研究院内部人士岳鹏对「市界」表示,2021年以来,陆上风电项目实现全面平价上网,国家不再提供补贴,整个风电行业开始进入了微利时代,企业普遍利润都不高。

“风电和光伏还不一样,光伏补贴逐步退坡后,企业可以通过技术迭代降低发电成本,但风电技术迭代的空间和速度都要慢一些,想要降成本只能从设备上找,但总归还是很有限。”岳鹏说道。

而多年内卷之下,风电行业虽然看似很热闹,但给岳鹏最明显的感觉却是,项目审批越来越难了,“去年虽说整个风电装机容量仍然在增加,但实际上项目很少,因为审批的订单规模变大了。以前的小规模风场,例如30MW、50MW的项目都比较容易审批,现在可能需要达到100MW甚至300MW以上才能更容易获批”。

眼下,各大风电整机商在降本的同时也在积极寻求第二曲线,频频参与海上风电开发运营、风电服务等赛道。而此前在陆上发电领域称霸的金风科技,也一头扎了进去。

与陆上风电不同,海上天气变化快、环境复杂,带来了施工和后期运维的巨大挑战。还往往涉及海事、航道、渔业及地方政府等多方利益协调。曾有海上风电运营商感叹,每搞定一个项目几乎“掉了一层皮”。

岳鹏进一步介绍道,“首先是因为它的技术壁垒太高,海上风电必须要有吊装船,但全国只有几家企业有吊装船,这就能拦住许多没有交通设备的企业,施工条件很困难。第二个是维护成本上很高,目前新建的风机大多都是近海的,但也会涉及对海洋的腐蚀、污染等难题,运维成本不低。”

但这对于风电企业,却是一个不得不啃下来的硬骨头。目前,我国陆上风电的潜能几乎已经开发殆尽。但相关数据显示,我国海上风电开发潜力仍超过3500GW。若能全部开采,我国的年发电量将翻一倍还多。

而按机构研报调查显示,2024年将是风电交付大年。据中国海油集团能源经济研究院最新发布的《中国海洋能源发展报告》中,预测2024年海上风电新增装机量将同比大增60%以上,首次超过1000万千瓦。

多种趋势下,中国风电“入海”是势在必行。在海上风电方面,金风科技也在加快脚步,和行业伙伴合作建厂突破海上风电机组研发,培养产业集群。

2023年6月,金风科技拟建设秦皇岛新能源装备产业基地,总投资金额为133亿元。11月21日,金风科技再次宣告,将投资建设北部湾风电零碳产业基地,总投资金额60亿元。

不过,这些合计高达193亿的投资,也让金风科技负债率陡增。截至2023年末,金风科技账面货币资金仍有142.5亿元,但其资产负债率已从长期70%以下,进一步上升至71.96%。

与此同时,金风科技也开始加大大型化风机建设。相比以往,大型化风机对风能的利用率更高,成本更低,这是此前主打直驱技术的金风科技的弱势。

2023年,金风科技的海上风电装机有8.9GW。不过,金风科技也并未把转型重点完全押到海上风电。风电行业从业人士张杰对「市界」说道,“像远景能源、明阳智能这两家公司去年海上风电中标订单挺多的,对比之下金风科技的投入力度就要小多了。”

上述人士透露,“金风科技和其他头部企业比,最大的特点是不完全押注风电设备产业链。在风电产业之外,他们内部还成立了一个叫天润的投资部门,会投资许多非风电设备领域的其他实体公司。”

未来,在迈向“碳中和”的道路上,中国风电的机会还有很多。可对于金风科技来说,想要在高度竞争的市场中,持续立于不败之地,并不是一件轻松事儿。

扫一扫咨询微信客服

扫一扫咨询微信客服